はじめての確定申告④ 〜上場株式の確定申告〜

前回記事と少しかぶるが、今回は上場株式に焦点を当てて確定申告の仕方について記事にする。そもそも「株取引なんかやらないよ」という人もいるかもしれないが、この超低金利時代に自分の資産を守るには、ある程度ポートフォリオ(資産構成)にリスク資産を組み込んでおく方法を知っておいて損はないだろう。

株式で利益を稼ぐには2つの方法がある。

1つは、安く株を買って高く売る、相場で利益を得るパターン。

もう1つは買った株を保有し続け、配当金を貰うパターン。

前者は「譲渡所得」であり、後者は「配当所得」となる。確定申告ではそれぞれ扱いが異なる。

上場株式の売買(譲渡所得)

上場株式を売却して得た譲渡所得は申告分離課税となり、現時点で税率は

所得税および復興特別所得税が15.315%、住民税が5%の合計20.315%

になる。

ここが大原則。売却益や配当金等の合計額が20万円以下の場合所得税は不要(※住民税は必要)だが、これはあくまで例外であって、基本的には株を売って利益を得たら20%あまりの税金がかかってくるのだという事は押さえておく。上場株式の売買に関してはいろんな条件や瑣末な説明が出てくるが、タイミングや税金の取り方が違うだけで結局のところ、この利率の税金がかかってくることに変わりはない。

取引口座

株の取引をする場合にはまず証券会社に口座を作る必要がある。

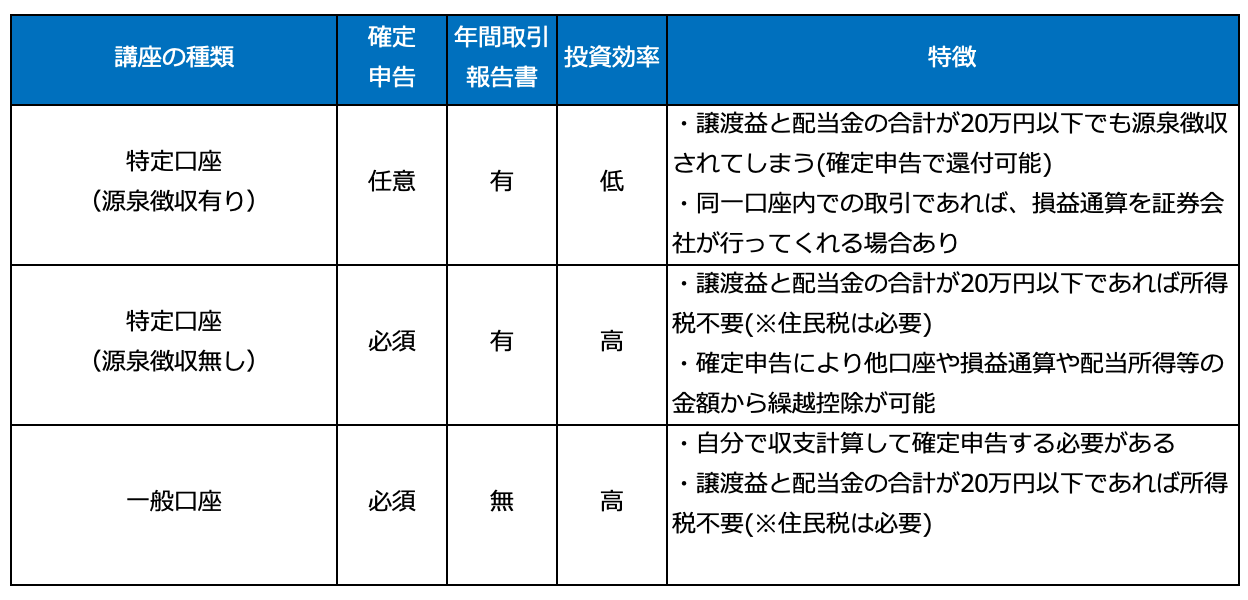

証券会社の口座は3種類存在する。(今回はNISAは外す。)

- 特定口座(源泉徴収有り)

- 特定口座(源泉徴収無し)

- 一般口座

特定口座(源泉徴収有り)

もっとも取り扱いが簡単な口座は「特定口座(源泉徴収有り)」である。

上場株式の売買をして売却益が出ると証券会社が所定の税率(20.315%)を勝手に源泉徴収して税務署に収めてくれる。よって、確定申告は不要だ。サラリーマンなど、売買以外のことを考えたくない人はこの種類の口座を選んでおけば面倒な事は考えないでいい。また、同一口座内であれば損失が出た場合には損益通算をしてくれる。

デメリットを言えば勝手に源泉徴収されるので、再投資の効率が悪い点。

仮に100万円で購入した株式を200万円で売却できた場合、売却益は100万円になる。しかし、自動的に源泉徴収されるので再投資できる金額は売却益から20%(※)を引いた180万円になる。

(※)正確には20.315%だが、ここではわかりやすく2割で計算する。

特定口座(源泉徴収無し)

個人的に最もお勧めするのは「特定口座(源泉徴収無し)」である。

この口座では源泉徴収されないので、自分で確定申告書を提出して、自分で税務署に税金を納めなければならない。確定申告はそれなりに手間がかかるが、証券会社が年間取引報告書を送付もしくはサイトからダウンロードできるようにしてくれているので、その報告書の通り書いていけばそこまで難しい作業にはならない。特にe-Taxを使っていれば手順の通り項目を埋めていくだけで済む。

この口座を個人的に勧める理由は2点ある。

1つ目は、複数の証券会社で口座を持っていた場合、他の口座も合わせて損益通算できる点。

2つ目は、再投資の効率が良い点。先程の例で言うと100万円で購入した株式を200万円で売却できた場合、売却益は100万円になる。税金は年間の取引を全て締めた後に計算すれば良いので、200万円をそのまま再投資できる。

通常口座

通常と書いているので知らないとデフォルトでこの口座を選択してしまいそうになるが、一番選んだらいけないのがこの「通常口座」だ。

通常口座を選択すると、証券会社から年間取引報告書が提供されないので、株の売買毎に発行される取引報告書から自分で収支計算を行なって確定申告をしなければいけない。何故、こんな面倒な口座を「通常」と呼ぶのかというと、2003年に特定口座が設けられる前はみんな自分で収支計算をしていたからだ。

もちろん、源泉徴収はされないので特定口座(源泉徴収無し)と同じように投資効率が良いし、損益通算もできるのだが、取得単価を総平均法で計算するなど会計リテラシーが必要となり、それだけの事務コストに見合うメリットがないのである。

補足

ところで、「特定口座(源泉徴収有り)」は確定申告不要と書いたが、別に確定申告していけないわけではない。給与以外の所得の合計が20万円以下の場合納税しなくていいのだが、源泉徴収有りを選んでいると自動的に徴税されていることになるので、確定申告をして還付を受けることもできる。また、他の証券口座で損失が発生した場合など、確定申告をすることによって損益通算することもできる。

配当所得について

上場株式の譲渡所得は申告分離課税しか選べないが、配当所得の場合は少し複雑で、総合課税か分離課税のいずれか一方を選択することができる。それぞれの特色は、

- 総合課税:配当金控除の適用可能だが、上場株式等の譲渡損失との損益通算ができない

- 分離課税:配当金控除の適用できないが、上場株式等の譲渡損失との損益通算が可能

である。

総合課税はまるっと合算して累進課税をかける方法なので合算した金額が大きくなると不利。分離課税の場合は、金額の大小にかかわらず一律20.315%となる。どちらが有利かは所得全体の額を試算しないとわからないが、総合課税の対象になる所得金額が900万円くらいまでなら総合課税を選択した方が良いと言われている。

まとめ

株の取引で確定申告するなんて面倒くさい!と考えている人もいるかもしれない。ただ、仕組みを知ってみれば実はそんなに難しい事はない。結局国(や地方自治体)は、譲渡所得からは20%、配当所得からは総合課税か分離課税で税金を納めてもらえれば特に文句はない。

特定口座も実は我々の利便性や選択肢を増やすために考えられた制度であって、ある種の配慮なのである。

お金は入ってくるのは大変だが、出て行くのは簡単だ。

仕組みを理解することにより、自らの判断でより得な方を選択することができる。

せっかくなら正当に行使できる事は行使して、自分の財産を守っていこう。

今回はここまで。

【余談】

通常口座に関する私見。譲渡所得は

譲渡所得=譲渡収入金額-(取得価額+譲渡手数料+負債利子+消費税+その他の経費)

となる。

もしかしたら、借入金で上場株式を購入した場合の利子などを取得費用として計上できるなどができるのかもしれない。しかし、証券会社とか投資運用会社でもない限り、上場株式を購入するために融資をしてくれる金融機関はないので、「通常口座」は基本的に選択肢から外してしまって良いだろう。