はじめての確定申告① 〜確定申告の構造を分析する〜

副業や起業を考えている人に向けて確定申告について何回かに分けて紹介しようと思う。

第一回目は、確定申告の構造について。

確定申告を怖がらない

確定申告については税制改正に合わせて毎年入門書が出ていて、手順の通りに申告書を作成すれば大体のところは問題なくできるようになっているが、全体像が見えて手続きをしている人は少ない。「一応手順の通りにやっているけど、本当にあっているんだっけ?税務署も受け取ってくれたし、間違っていたら教えてくれるだろう」くらいに捉えている人も多いのではないだろうか?(※税務署は間違っていても教えてくれません!税務署が何か言ってくる時は税金をぶんどる時だけです。)

あるいは、そもそも申告書を作るのが面倒臭いという理由で副業や起業を選択肢から落としてしまっている人も多いのではないだろうか?確定申告は、数十数百種類ある業種全てを数種類の確定申告書フォーマットで対応できるようにしているため、項目が多過ぎてとても複雑に見える。だが基本は単純なので、その構造さえ捉えれば、そんなに怖がる必要はない。

そして、確定申告の仕組みが分かるようになれば、お金をコントロールする力も身につけられるようになる。(確定申告をできることが、経済的自由を得るためにいかに大きな力となるのかはいずれ別の記事する。)

税理士は職業柄、絶対に誤解を招かないように詳細で正しい説明をするのだが、わかりづらい表現になってしまう場合もある。筆者は税理士ではないので、正しい表現になっていない部分があることはご容赦のうえ、まずは構造を捉えることを目的に説明を試みたい。

また、今回は副業や起業を考えている人が対象なので、個人事業主をベースに説明をさせてもらう。(法人は対象外とする。)

所得税額は、住民税と社会保険の基準になる

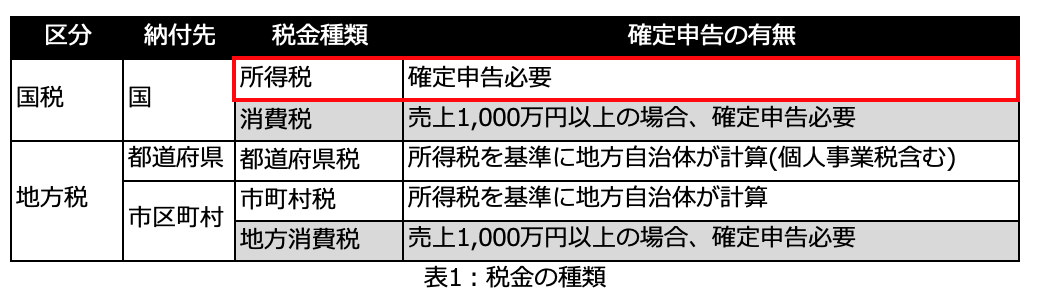

まずは、税金の種類について説明する。

通常、個人事業主が毎年払わなければいけない税金は下記の通りだ。

この中で我々が確定申告と言っているものは、ほぼほぼ「所得税(及び復興特別所得税)」の確定申告を指す。消費税も確定申告しないといけないが、基本的には売り上げが一千万円を超え課税事業者にならなければ関係ないので、今回の説明からは除外させてもらう。

この所得税の他に都道府県や市区町村向けにいわゆる住民税を支払わなければいけないが、確定申告後数ヶ月すると「住民税こんな額になりましたぜ」という納税通知書が来るようになる。これらは所得税額を基準に各自治体が計算しており、こちらから何か手続きしなければならないものはない。口座引き落としにしておけば納税通知書に従って決まった額が引き落とされる。

また、国民健康保険などの一部の社会保険料の基準にも使われる。

所得税額が基準になるので、所得税額が高額になればその分住民税額・社会保険料も大きくなる。きっちり経費も控除も正当にのせられるものはしっかりとのせておかないと、確定申告後のキャッシュアウトにも跳ね返ってくるので注意が必要だ。

確定申告の基本構造

所得税額はどのように決まるのだろうか?

2020年11月09日の記事「副業と起業の間 〜所得と確定申告〜」でも述べたが、所得とは

所得=収入―費用

である。

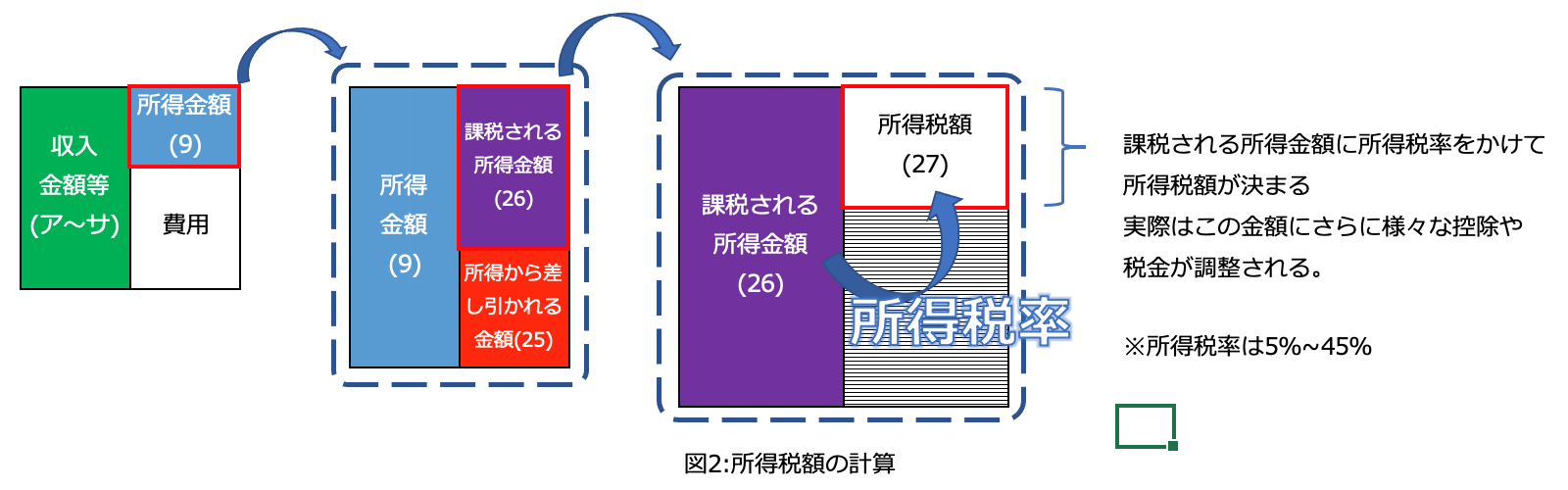

かなり大雑把に言い切ってしまえば、所得税額とは所得金額に所得税率をかけた金額になる。

「じゃぁ、所得税率いくらなの?」かが気になるが、ここがいわゆる累進課税というやつで所得金額が大きければ大きいほど税率も大きくなる仕組みになっている。

所得とはつまりは「利益」のことであり、利益が出れば出るほど払う税金も多くなる。逆にいうと、1億売り上げようが10億売り上げようが、利益がなければ原則として税金は払わなくていい。(現実的には、均等割や外形標準課税のような考え方で、赤字企業でも行政のサービスは利用するわけだから、最低限の税金はもらおうね…ということにはなっている。)

確定申告とは、要するに「収入」から「費用」を差し引いて出した「所得」に税率をかけ、所得税額を確定して、申告するのである。

「控除」とは、行政の「配慮」のことである

ただ、実際の確定申告はもう少し複雑だ。

「図2 所属税額の計算」にあるように収入から費用を引いて所得金額が決まるが、実際に税率がかかる前にさらに所得に対して控除がされる。控除とは、社会保険や生命保険など実際に経費ではないのだが、経費と同じような扱いで所得から差し引いていいことになっている金額だ。

「控除」の語義的な意味は「金額などを差し引く」ことでそれ以上もそれ以下でもないが、確定申告で出会うとなんかいいことなのか悪いことなのかいまいちピンとこない言葉だ。だが、税務上控除といったら大体の場合行政側の配慮のことであり、自分は控除という言葉がでてきたら「配慮」と置き換えて読み取るようにしている。

そうした配慮をしてもらった上で、ようやく「課税される所得金額」が決まり、その金額に所得税率をかけることになる。

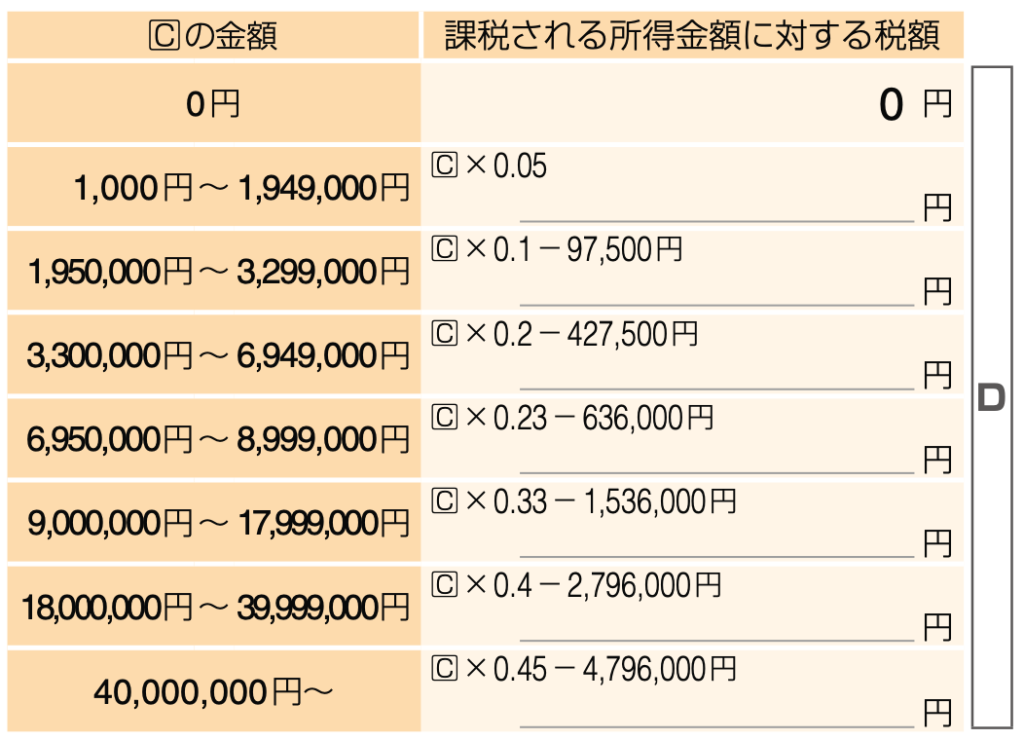

参考までに所得税率を「令和元年分所得税及び復興所得税の確定申告の手引き(確定申告B用)」の「手順4」から抜粋すると下記の通りとなる。

これで所得税額が確定するわけだが、実際はこの税額にさらに調整が加わる。

特定増改築等住宅借入金等特別控除(30)とか、政党等寄付金特別控除(31~33)とか行政側の配慮がある一方、復興特別所得税(41)とかの税金が加算される場合もある。

なんで「所得から差し引かれる金額」の中にまとめてしまわないのか疑問に思うかもしれないが、ここで控除される額は所得税率をかけた後の額なので、より一層お得度が高い控除(配慮)になる。よって、非常に政策的な意味合いが強い項目とも言えるだろう。

最後にあらかじめ払っていた税金(源泉徴収や予定納税)を差し引いて納付額が決定する。

確定申告書B

ここまで流れが分かればあとは確定申告に必要な数字を書き込むだけである。

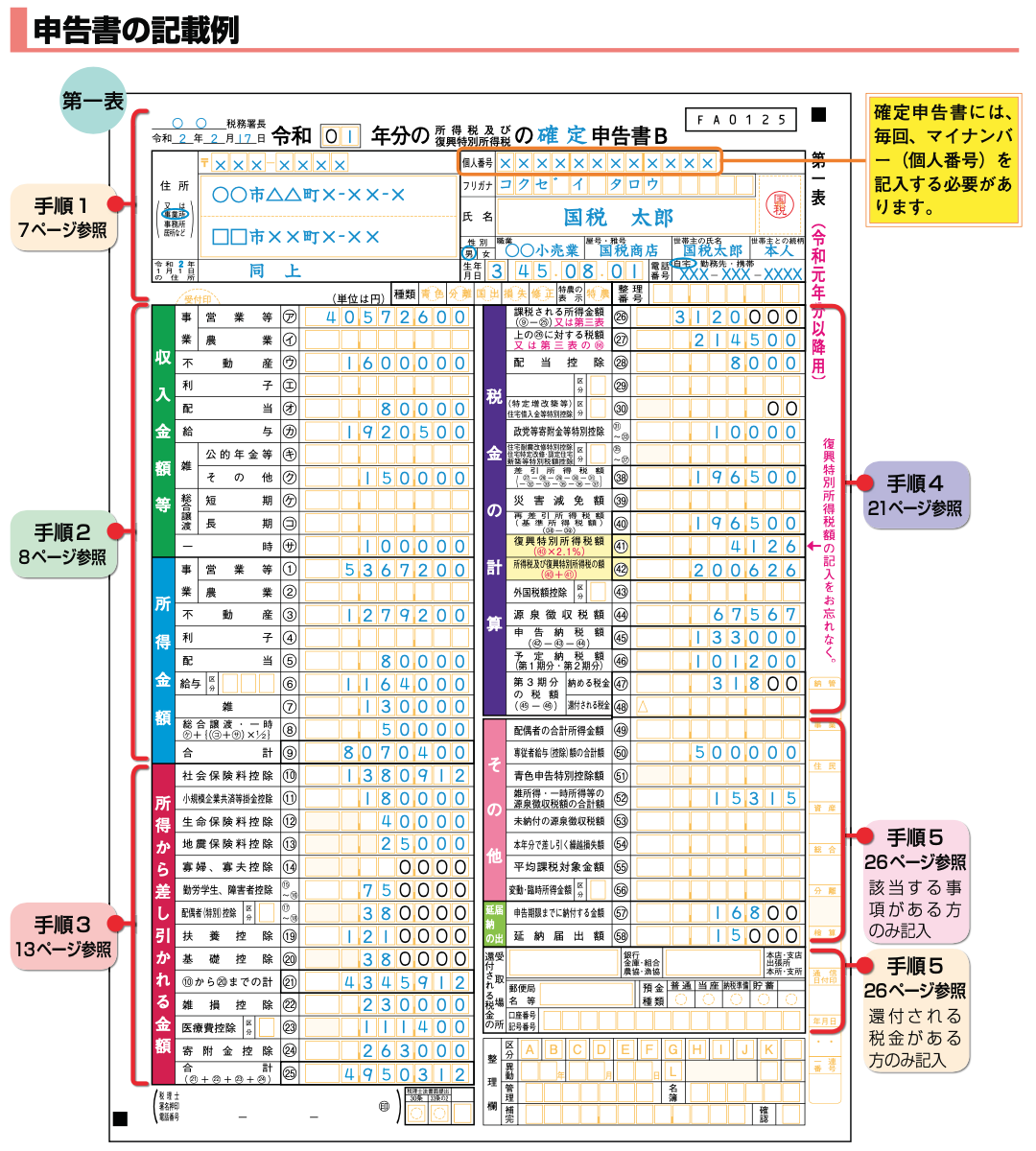

確定申告書には簡易版のAとフルバージョンのBがある。

Aは、給与所得や公的年金、雑所得(原稿料や印税など)、一時所得(競馬や競輪の払戻金など)など収入が限られる場合に利用する。ここでは、フルバージョンであるB(第一表)を取り上げる。(※「令和元年分所得税及び復興所得税の確定申告の手引き(確定申告B用)」より抜粋)

まずは細かい項目は抜きにして、これを本記事の「図2 所属税額の計算」と照らし合わせて欲しい。大体、各エリアの色とボックス図の色を同じにしている。また、ボックス内の項目に申告表のカナ番号や丸番号を記載している。

全体を眺めると「収入金額等」と「所得金額」のエリアがあり、さらに「所得から差し引かれる金額」に税率をかけて、税額(27)が確定しているのがわかると思う。「その他」のエリアは直接計算には関わってこないが、計算の過程で利用される数字を見易くまとめているような取扱いになっている。

また第二表に関しては今回割愛しているが、結局のところ第一表の数値の根拠を説明しているに過ぎない。

いかがだろうか?

確定申告って複雑で怖いといったイメージを持っているかもしれないが、これを見ると所得税の計算過程がそのまま書式に落とし込まれているだけだというのが分かるだろう。

【余談】

ここからは私見に過ぎないが、確定申告書の記載を間違えても収入と所得の金額に誤りや疑いがなければ税務署が税務調査などに来ることはないのではないかと思っている。上記の構造からも分かる通り、「控除」は税額を減らすため項目であり、そこに記入漏れがあったとしても、税務署の側からすると税収が増えるだけなのでわざわざ指摘はしない。控除はあくまで配慮であって、それを利用しないのであればそれは申請する側の自由という解釈なのだろう。

我々としては、収入と所得の金額を正確に申告した上で、あとは使える控除をめざとく活用していくという考え方をすると確定申告の内容が読み解きやすく、楽しくなるのではないだろうか?