軽減税率対策②〜価格の設定と資金繰りへの影響

今回の記事に入る前に、前回の「対象商品の区別」に関して若干補足をする。

軽減税率対象商品の区別に何の意味があるのかと考える人もいるかもしれないが、基本的には税務署対策である。税務署というのは基本的に税金を多く取りたい人たちである。軽減税率の対象かそうでないかがグレーな場合は、基本税金を多く取れる方を選ぼうとする。

例えば、食品をテイクアウトにするか、イートインで食べるかを区別するのは基本的には客が選んだ方が基準となるが、税務署が来て10%の割合で消費税を取って行こうとしたときに、この客は8%だったよと証明するのは店舗側の役目になる。大手のファーストフード店とかなら、顧客にYes /Noを押させるようなレジを導入することになるのだろうが、個店だとそうはいかない。本当は8%分しか貰っていないのに10%分の納付を求められた時に、証明できないと余計な税金を払うことになるかもしれない。

そうした対策をどのようにするべきかを想定する。

また、軽減税率の対象商品は関係ないと考えると事業者もいるかもしれない。しかし、経費で軽減税率対象商品を購入する場合もあるわけなので、その区別には意識的である必要がある。本来8%計上するものを10%で計上してしまうと、指摘された時点で想定外の税金を支払う必要が出てくる。(領収証には今後区別がつくので、基本的にはそれに従えば良いのだが…。)

現実的な運用がどうなるかはまだわからないが、理論的にはこうした事が起きうるため、知識としては正しい理解が必要となってくる。

次に「経営への影響」を見てみよう。

価格の改定

消費税が変わることにより、価格を改定しなければならない。

価格改定の仕方は大きく4つ存在する。

- 税率通りに転化

これは単純に、税率分のみ価格を改定するという考え方。1080円(税込)の商品を1100円(税込)にする。本体価格が変わらないので一番オーソドックスな方法となる。

- 実質的な値上げ

本体価格は変わらないが、税込価格だといずれにせよアップしたように見えるから、上乗せして値上げするパターン。例) 1080円(税込)を1120円(税込)にする。消費者からすると便乗値上げには見えるが、普段ギリギリのコストでやっていたお店は、ある種適正な価格に戻す良いタイミングにもなり得る。

- 新商品を投入し、新たな値段を設定する

値上げは印象の良いものではない。ただ、値上げ・値下げというのはもともと基準になる価格があって成立するものだ。新商品を投入する場合、適正な利益を乗せて販売をするというやり方は比較的受け入れられやすい。

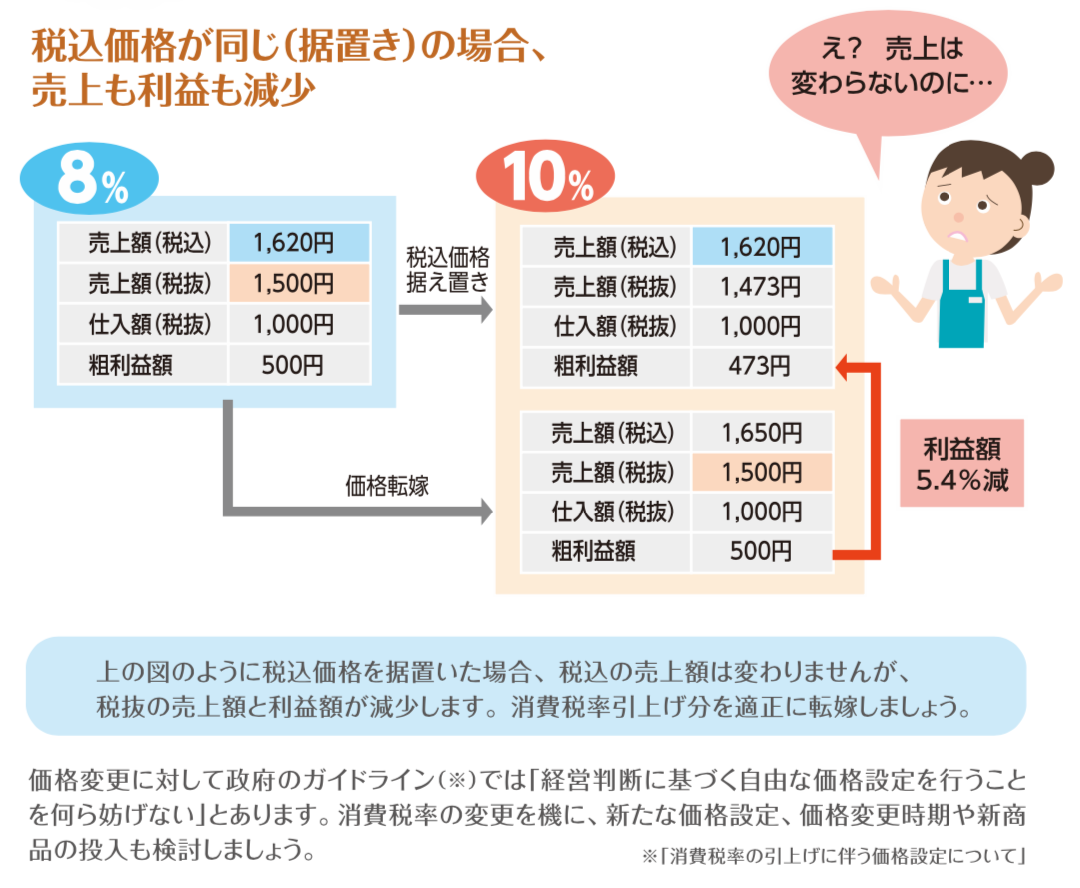

- 販売価格(税込)の据え置き

値段が上がってしまうと集客に影響がある品物に関しては、増税後も販売価格を据え置くというやり方もある。

これは実は気づかずに利益額が大幅に減ってしまうリスクがある。顧客との関係を重視する優しい考え方に見えるが、もしやるのであれば、戦略的に熟考した上で一部の商品に限定して実施することをお勧めする。

小冊子「今すぐ始める軽減税率対策(小売/卸売向け)」> (p7)より、抜粋

また、これ以外にも消費増税の数ヶ月前に値段を上げておいて、増税時に据え置き、あたかも値上げをしない良心的な店を装うなどのやり方もある。とはいえこの記事を書いているタイミングでは既に遅いだろう。

これらの方法はどれが正解というわけではない。また、どれか一つを選ばなければならないというわけでもない。

ただ、無自覚に価格設定をすると知らぬ間に大きなリスクを背負うことになる。

価格とは、事業の「価値」そのものであり、顧客との関係性の築き方でもある。消費税増税はあまりポジティブな出来事ではないが、総合的にどんな価格戦略を取るかという事を見直すには良い機会となる。

資金繰りへの影響

資金繰りも注意しなければいけない。

- 納税額が大きくなる/赤字業者も消費税は払わなければいけない

直接税は本人から直接納税するものを直接税といい、所得税とか法人税がこれに当たる。消費税は、購入者が払った税金を一度お店が預かり、間接的に支払うことから間接税と呼ばれる。法人税などは売上から費用を引いた利益から支払うが、消費税の場合は本来購入者が支払うべきお金を預かっているだけなので、どんなに赤字になろうが支払わなければいけない決まりになっている。

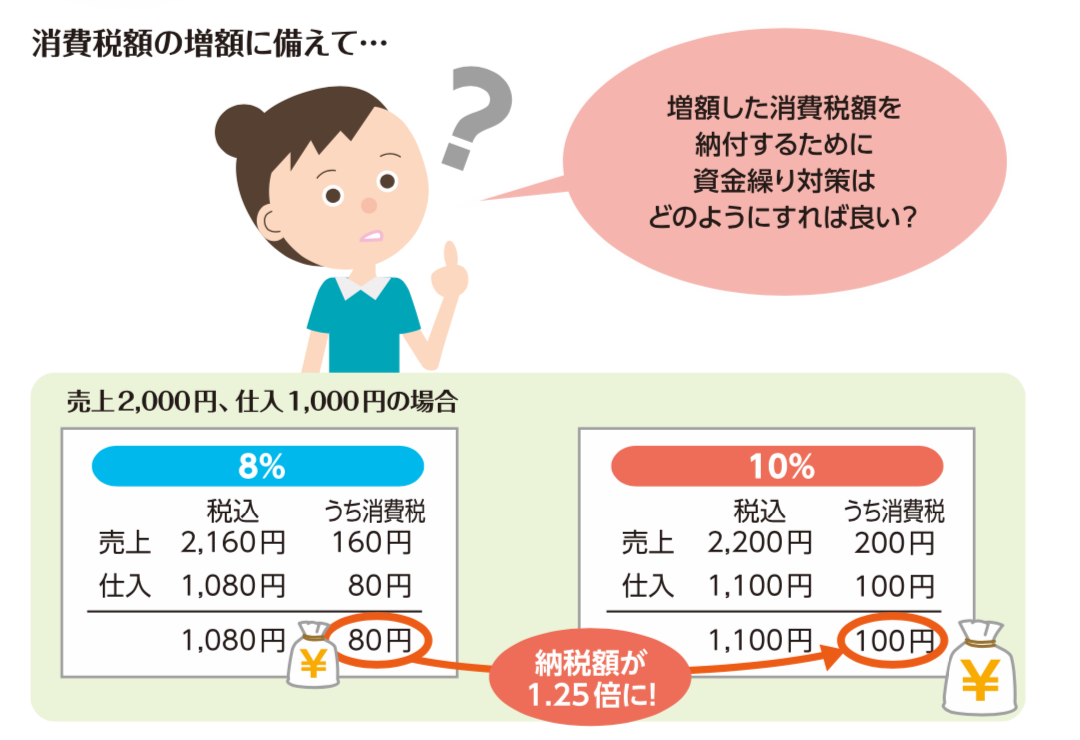

消費税が8%から10%に上がると一時的に手元の資金は増えることになるが、消費税として納税する金額も大きくなる。また、軽減税率の導入により、飲食店などでは8%で仕入れたものを10%で売ることになるので更に支払う額が拡大する点も気をつけなければならない。

(※)小冊子「今すぐ始める軽減税率対策(小売/卸売向け)」> (p21)より、抜粋

- 中間申告義務

もう一点注意しなければいけないのは、中間申告義務が発生する可能性があるということだ。

消費税のうち、国税の支払い部分が48万円を超えない業者は年1回の消費税支払いで済む。しかし、これを超えると中間申告義務が発生し、年2回の支払いが必要となる。8%から10%へは微妙な差に見えるが、売上が大きい事業を営んでいると平気で48万円は超えてくるので、その微妙なラインに乗っている企業はいつ消費税を支払わなければいけないのかを意識する必要がある。

- 滞納に注意する

事業者は商売が忙しく、税金に対して意識が希薄になる場合も多い。顧問税理士がいれば良いが、そうでない場合は滞納に督促を受けてから気づくような場合もままあったりする。滞納には延滞料がかかり、気づけば税理士の顧問料など軽く捻り出せるくらいのお金が必要になる場合もある。

また、金融機関は法人税の滞納には融資をしてくれる場合もあるが、消費税の滞納には融資をしてくれないことも多い。法人税の支払いは少なくとも利益が出ている証しになるが、消費税を滞納する企業は経営状態がよくないという判断をされるようだ。

また、過去に取引実績があれば緩くはなるようだが、そもそも納税証明書がないと金融機関からの新規の借り入れが困難になる場合も多い。(余談だが、こういう事情があるので、目が利く経営者は経営状態が良い時に資金に余裕があるような場合でも、様々な銀行から融資をしてもらい、担当者と人間関係と取引実績を積み上げていく。)

単に税率が2%上がるだけでも、経営にはかなりのインパクトがあるのである。